H家电公司(以下简称“H公司”)为一家外商独资企业(WOFE)。H公司在上市前,通过一系列的股权重组,达到了香港联交所上市的要求,最终于2010年在香港联交所正式挂牌。

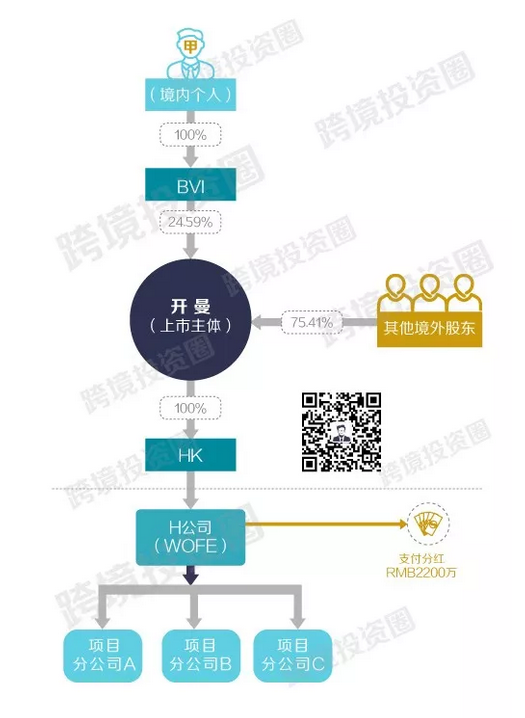

该企业的股权结构为:股东甲为境内居民纳税人,在BVI注册成立了全资控股公司,然后以BVI公司持有开曼公司24.59%的股权,开曼公司其余股东均为境外投资人。H公司以开曼公司为上市主体,在香港联交所上市,持有一家香港公司100%股权,最后由香港公司再100%控股H公司。

境内个人股东甲最终主动与当地税务局沟通,通过自主申报,就2200万分红按股权比例分配所得额486.88万元,按照20%个人所得税率,补缴了共计97.38万的个人所得税。

H公司分红发生在2011年,境内个人股东未主动申报,且将分红所得留存在境外,但还是被税务机关在多年后“盯上”,在多次约谈后“不得不”补缴。

本案中,个人股东甲曾坚持分红资金已由H公司汇往上市的开曼公司,开曼公司按股权比例将款项分给了甲控制的BVI公司,一直放在BVI公司账户上,未再次分红给其个人。

对此,税务机关要求甲提供BVI公司的资金往来账等相关账簿,对此,税务机关要求甲提供BVI地D公司的资金往来账等相关账簿,甲表示在BVI公司没有任何账册,也没有银行账户,只有一个香港股票账户,分红放在该账户上。但甲拒绝提供该账户的交易记录,甲明确表示无法提供。

案子在此陷入了僵局:如果甲不提供,当时税收政策没有个人所得税方面的反避税条款,税务局无法比照《特别纳税调整办法》通过经济实质来否定避税企业的存在,也不能比照《企业所得税法》受控外国企业利润不作分配的处理来要求甲就该部分分红缴纳个人所得税。

2018年初,本案被江苏税务局作为“典型案例“披露出来。最后,税务局是从甲政协委员的身份入手,表示:如果申请税务总局反避税立案调查,开展国际情报交换等,到时会将董事主席甲推上风口浪尖,对于境外上市的大型企业,社会信誉,特别是董事主席的声誉会对企业产生较大影响。

软硬兼施、攻心为上的情况下,甲最终自主申报,进行了个税补缴。但是,随着2019年1月1日起,全新实施的个税法及实施条例,其中的反避税条款,使得曾经让甲多次“拒绝”的空间不复存在。因为新个税法中的相关“反避税条款”规定:

第八条 有下列情形之一的,税务机关有权按照合理方法进行纳税调整:

(二)居民个人控制的,或者居民个人和居民企业共同控制的设立在实际税负明显偏低的国家(地区)的企业,无合理经营需要,对应当归属于居民个人的利润不作分配或者减少分配;

(三)个人实施其他不具有合理商业目的的安排而获取不当税收利益

税务机关依照前款规定作出纳税调整,需要补征税款的,应当补征税款,并依法加收利息。

股东境外分红所得,境内企业没有代扣代缴义务,属于个人自行申报范围。以往,境外收入通过控股公司进行分红,很多留存在境外账户,而不汇回境内。但是现在这个方法行不通了。一旦被税务机关查实,将会被要求补缴,并加收利息。

不仅如此,在实际税负明显偏低的国家或地区(比如BVI、开曼群岛、爱尔兰等),利润不分配或者减少分配,也同样会被补缴和加收利息——结果和分红后不汇回境内一样!

— 我们知道,此前由于信息的不对称,很多高净值人士确实可以通过不分配、少分配利润,或者分配利润却不汇回中国境内的方式避免征税。

— 但是,在中国政府和BVI、开曼群岛等签署税收情报交换协议且全力实施CRS的大环境下,这种境内外信息的不对称性将不复存在。

— 不仅未来的全球收入需要在中国境内缴税,而且多年前“逃过一税”的部分交易或分红,很有可能会被追缴(如本文案例)。

— 有一点要指出的是,本案中,甲表示在BVI公司没有任何账册,这完全是一个借口,至少从2014年开始就”不再说得过去”。因为自2014年后,BVI法例要求所有BVI公司「必须」备存账册;与此同时,如果账册管理人并非BVI公司董事,需要通知其代理账册实际保管人姓名。

— 本文根据江苏地方税务局《境外上市公司派发股息征收个人所得税案》整理而成。针对相关话题,我们曾在宏Sir观察 | CRS和新个税下,高净值人士该如何税收筹划?一文有详细分享,供参考。